¿Por qué un par de Zapatillas en Peru vs Chile puede costar significativamente más? La respuesta, detallada en los fríos números de la inteligencia de comercio exterior, yace en una profunda divergencia estratégica. Mientras un consumidor en Chile se beneficia de una oferta global a precios competitivos gracias a una política de arancel 0%, uno en Perú enfrenta un mercado blindado por barreras antidumping.

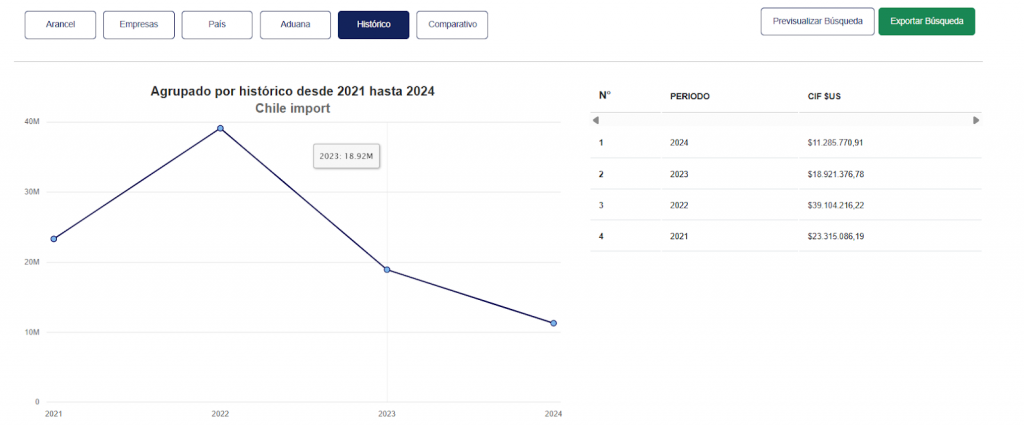

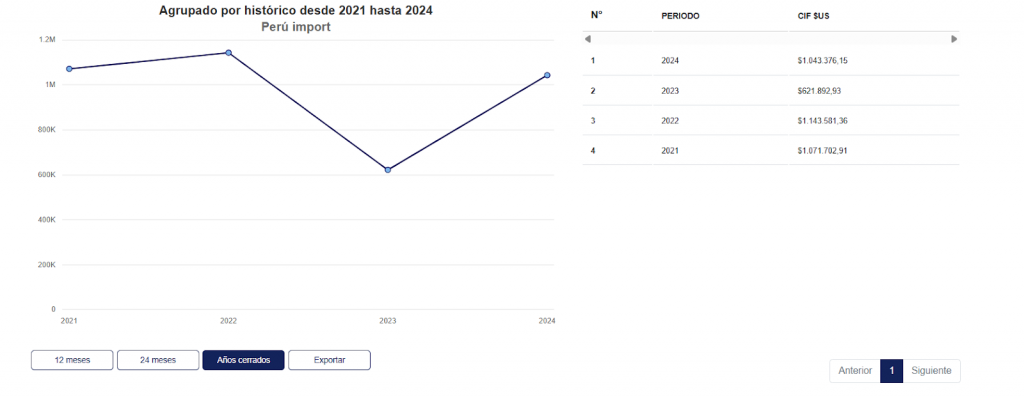

Si revisamos los datos de importaciones y sus graficas que muestra la plataforma de D-Comex, de Datasur.com no solo confirma esta brecha, sino que cuantifica el impacto de dos visiones económicas opuestas en la costa del Pacífico.

Este escenario plantea una pregunta clave: ¿qué estrategia es más sostenible y quién gana realmente, la industria local o el consumidor?

El Escenario Regulatorio: Dos Caminos Opuestos

La estrategia de Perú es el proteccionismo. A través de INDECOPI, el país ha impuesto y renovado derechos antidumping a las importaciones de calzado originario de China. La medida, como establece la Resolución N°043-2024/CDB-Indecopi, busca proteger a la producción nacional del daño causado por la importación de productos a precios artificialmente bajos. Para el gobierno peruano, es un escudo necesario para salvaguardar empleos. Sin embargo, este blindaje tiene un costo que se transfiere directamente al consumidor.

En la vereda del frente, Chile opera bajo la filosofía del libre mercado, apalancada en su robusto Tratado de Libre Comercio (TLC) con China. Este acuerdo elimina prácticamente todos los aranceles, incluyendo el del calzado. El resultado es un mercado abierto, de alta competencia, donde los importadores pueden traer una vasta gama de productos a costos más bajos, fomentando una mayor variedad y precios más accesibles.

Análisis Comparativo con Datos de D-COMEX

La diferencia de enfoque se refleja directamente en las cifras de importación. Un análisis detallado el código arancelario 64041100 en Datasur.com / D-COMEX revela la magnitud del contraste. Mientras que en Chile las importaciones de calzado desde China superan los 10 mil millones de dólares CIF diversificado entre grandes retailers y nuevos actores del e-commerce, en Perú las mismas estadísticas muestran una décima parte con un poco más de los mil millones de dólares valor CIF.

Gráfico de crecimiento de importaciones de zapatillas Peru Vs Chile en valor CIF

Fuente: D- Comex de Datasur.com

El epicentro de esta batalla comercial se encuentra en la categoría más deseada: el calzado de deporte con suela de caucho y parte superior textil (incluir codigo arancelerio). Al consultar los datos de D-COMEX para el último año, se observa que el valor CIF (Costo, Seguro y Flete) por unidad de este tipo de calzado es consistentemente más bajo en su ingreso a Chile que a Perú, incluso antes de aplicar impuestos. La plataforma permite visualizar cómo los derechos antidumping en Perú actúan como un filtro, a menudo desalentando a pequeños y medianos importadores y limitando la competencia.

A esto se suma el imparable avance del e-commerce. En Chile, se proyecta que las ventas online de vestuario y calzado aumenten cerca de un 15% en este 2025. Las cifras de Datasur.com a menudo señalan a gigantes del retail como Falabella, Ripley o Mercado Libre entre los principales actores en la importación de estos bienes, aprovechando la ausencia de aranceles para nutrir sus plataformas con una oferta agresiva y diversa.

En Perú, aunque el comercio electrónico también crece con fuerza, los datos de importación muestran una dinámica distinta. Los principales importadores de calzado deben integrar en su estructura de costos un arancel que puede ser superior al 20%, un factor que limita las agresivas campañas de precios vistas en el mercado chileno.

Impacto en la Cadena de Valor y el Mercado de Zapatillas en Perú vs. Chile

Las políticas divergentes, validadas por los datos de comercio exterior, recorren toda la cadena de suministro.

- Precios y Oferta: El consumidor en Santiago tiene acceso a una mayor variedad de marcas y modelos a precios que reflejan la competencia global. En Lima, la oferta puede ser más limitada y los precios de las mismas marcas internacionales son estructuralmente más altos. DataSur.com permite incluso rastrear los volúmenes por marca, evidenciando una mayor diversificación en el mercado chileno.

- Estrategias del Retail: Los retailers en Chile centran su estrategia en la eficiencia logística y el volumen, compitiendo ferozmente en precio. En Perú, el foco estratégico se desplaza hacia la gestión aduanera y la optimización fiscal para mitigar el impacto del arancel.

¿Protección o Competencia?

No existe una respuesta simple. El modelo proteccionista de Perú busca preservar una base industrial, un objetivo socialmente válido, pero a costa de un mercado menos competitivo. El modelo de libre comercio de Chile beneficia directamente al consumidor, alineándose con las tendencias de una economía globalizada.

La inteligencia de datos que provee D-COMEX de Datasur.com es crucial, pues transforma un debate teórico en una realidad medible. Muestra los flujos, los costos y las empresas que protagonizan esta batalla comercial. Al final, los números sugieren que, en un mundo donde el e-commerce borra las fronteras, la sostenibilidad del proteccionismo será cada vez más desafiante.